Leul nostru după 1989 (Op-ed)

Ca să înțelegem bine cum a evoluat leul nostru în ultimii 30 de ani ar trebui să ne uităm mai întâi în trecut. Înainte de a trece la banii de hârtie, oamenii au ales diverse bunuri pentru a le folosi ca bani, adică pentru a facilita schimburile comerciale, și a existat competiție între emițătorii de bani. Acest proces a fost unul spontan, adică nu a fost o decizie a vreunei autorități. Statul a instituit treptat monopolul asupra emisiunii de monedă, acesta ajungând să fie considerat „un dat” încă din secolul al XIX-lea. Banca Națională a României a avut monopolul asupra emisiunii leului încă de la constituire, în 1880. Aurul a fost cel mai bun etalon, dar s-a renunțat la el în timpul sau relativ rapid după depresiunea economică din 1929-1933. De atunci au fost folosiți banii fiduciari, adică bani în care publicul crede în valoarea înscrisă de stat pe suportul material al monedei, chiar dacă acest suport are o valoare nesemnificativă față de valoarea sa înscrisă. Dintre banii de hârtie, în sistemul de la Bretton-Woods doar dolarul american a fost acoperit în aur până în 1971. În prezent, cea mai mare parte a monedelor naționale, inclusiv euro, sunt monede fiduciare.

Urmărește cele mai noi producții video G4Media

- articolul continuă mai jos -

În perioada comunistă, leul avea slăbiciuni suplimentare față de cele intrinseci monedelor fiduciare din economiile de piață pentru că nu beneficia de informațiile pe care le primește de la un sistem de prețuri stabilite pe piețe libere.

Înainte de 1989 leu nu putea cumpăra prea multe bunuri și inflația a fost relativ mică, fapt ce se explică prin câteva mecanisme specifice economiei socialiste. Aceasta opera cu restricții bugetare slabe, adică multe întreprinderi de stat făceau pierderi care erau acoperite ex post de la bugetul de stat. În acest fel, cererea era permanent mai mare decât oferta și se instalase penuria. Nu numai cererea agregată de produse și servicii era în exces față de oferta efectivă, dar și cererea de forță de muncă. În economia socialistă, rata șomajului era foarte mică, aproape spre zero, deoarece forța de muncă era angajată în întreprinderi, chiar dacă acestea produceau bunuri care nu se vindeau. Se crease ceva aparent paradoxal: deși la nivel agregat cererea era permanent mai mare ca oferta, unele produse se produceau pe stoc, adică nu se vindeau, iar inflația nu creștea pentru că prețurile erau controlate. Economia funcționa cu inflație reprimată

Inflația reprimată avea un corespondent în economii forțate. Din cauza penuriei, oamenii nu aveau pe ce să cheltuie banii și economiseau pentru a cumpăra câteva bunuri, pentru care stăteau la coadă ani de zile: frigidere și mașini de spălat, televizoare color, autoturisme și apartamente. Economisirile de la CEC se ridicau în 1989 la peste 250 de miliarde de lei vechi, ceea ce reprezenta mai mult de un sfert din PIB.

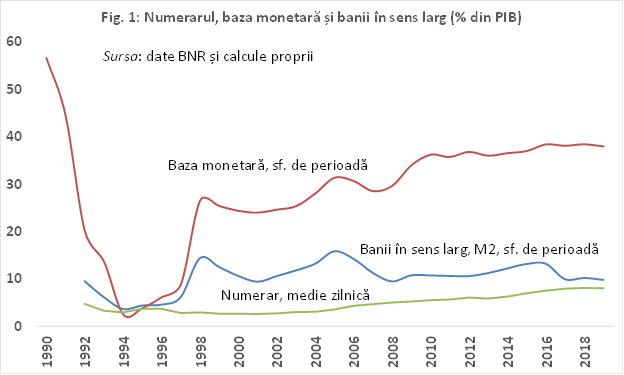

Pentru a înțelege ce s-a întâmplat mai departe trebuie să introduc o definiție a banilor. Banii sunt totalitatea obligațiilor sistemului bancar față de publicul nebancar (în principal, populație și firme). Numerarul și rezervele pe care băncile le țin la banca centrală constituie obligațiile băncii centrale. Ne referim la aceste obligații ca la baza monetară. Depozitele la vedere și cele la termen și alte pasive sunt obligații ale băncilor comerciale. Împreună, obligațiile băncii centrale și ale sistemului bancar formează oferta de bani.

Baza monetară include cele mai lichide forme de bani și se modifică de exemplu atunci când banca centrală vinde sau cumpără titluri de stat către sau de la băncile comerciale, și sub influența unor factori autonomi, cum sunt variațiile în contul trezoreriei statului sau schimbările în active externe nete (diferența dintre activele și pasivele străine ale sistemului bancar). Adăugând și alte forme mai puțin lichide de active deținute de public în bănci se obțin diferite agregate monetare pentru a defini banii. De exemplu, agregatul M1 cuprinde numerarul, depozitele la vedere, cecuri de călătorie și alte depozite lichide. Dacă se adaugă depozitele de economii, depozitele la termen și titluri de pe piața monetară, care sunt mai puțin lichide decât componentele lui M1 se obține „aproape banii”, adică agregatul M2. Aceste definiții generice sunt foarte precis formulate în statisticile oficiale cu referiri la instrumente și maturități. În Fig. 1 sunt prezentate, ca procent din PIB, evoluțiile numerarului, ale bazei monetare și ale agregatului M2 în România în perioada 1990-2019.

Se vede din Fig. 1 că ponderea cantității de bani în sens larg din economie a fost relativ scăzută în perioada 1990-1996. Creșterea cantității de bani din economie poate fi crescută și creditul poate fi utilizat pentru a accelera creșterea economică sustenabilă dacă inflația este stabilizată la niveluri joase și dacă ratele dobânzii și cursurile de schimb se află la nivelul de echilibru.

Pentru a îndeplini aceste condiții, au fost efectuate gradual multe reforme: s-au liberalizat prețurile începând din octombrie 1990; s-au eliminat plafoanele asupra nivelului creditului începând cu partea a doua a anului 1991; s-au eliminat gradual plafoanele asupra dobânzilor, liberalizarea lor intervenind după 1996; s-au eliminat creditele preferențiale acordate de băncile comerciale de stat și cele direcționate acordate de BNR agriculturii și exporturilor; s-au eliminat plafoanele asupra dobânzilor și intervențiile asupra băncilor de stat pentru finanțări ieftine; s-a eliminat monopolul CEC-ului asupra economisirilor populației și a fost interzisă participarea sa pe piața interbancară pentru a subvenționa împrumuturile guvernului; s-au eliminat gradual controalele asupra ieșirilor de capital; s-au eliminat restricțiile asupra selecției de portofoliu; s-a liberalizat piața valutară începând din 1997; s-au redus restricțiile privind intrarea de noi competitori pe piața bancară.

Totuși, multe dintre aceste restricții financiare au fost masiv prezente în perioada 1990-1996, astfel că ratele dobânzilor au fost negative în termeni reali, iar cursul de schimb a fost sistematic supraevaluat, ceea ce a făcut ca economia noastră să fie reprimată financiar. Această reprimare a mutat resurse financiare dinspre sectorul bancar și dinspre gospodării către sectorul nerestructurat al întreprinderilor de stat, irosindu-le în mare parte. Creșterea economică astfel obținută nu a fost sustenabilă și economia a intrat în recesiune în perioada 1997-1999.

După eliminarea multora dintre restricțiile financiare menționate, adâncimea financiară a economiei, măsurată ca raport între M2 și PIB a început să crească după anul 2000, permițând sporirea eficienței alocării resurselor și rate de creștere economică mai mari. De asemenea, inflația și variațiile leului în raport cu alte monede s-au stabilizat.

Din Fig. 2 se poate vedea că inflația anuală a avut o tendință permanentă de scădere începând din 1997, reflectând înlăturarea prin reforme a surselor structurale de producere a inflației și o politică monetară ce a urmărit în mod constant reducerea inflației. Revenirea la o inflație cu o singură cifră a făcut necesară denominarea leului, de la 1 iulie 2005 un leu nou fiind egal cu 10000 lei vechi. În august 2005, strategia de a aduce inflația la nivelurile dorite s-a schimbat prin trecerea de la controlul bazei monetare, a cărei eficiență scăzuse din cauza ruperii legăturii pozitive dintre bani și inflație sub influența evoluțiilor tehnologice și a inovațiilor financiare, la țintirea directă a inflației.

Tot în Fig. 2. sunt prezentate, pentru fiecare lună, și indicii anuali ai ratelor reale de schimb leu/USD și leu/euro, care reflectă indicii raporturilor nominale dintre leu și fiecare dintre monedele respective ajustate cu raporturile dintre indicii prețurilor din România și zona euro sau, respectiv, SUA. Modificările anuale în rata de schimb reală au arătat perioade alternative de apreciere și depreciere. Media lunară a valorilor anuale pentru indicii ratei reale de schimb leu/USD a fost de 100,2 la sută în perioada ianuarie 1999-august 2019, iar pentru indicii ratei reale de schimb leu/euro a fost de 99,4 la sută, indicând o stabilitate a valorii leului în raport cu cele două valute.

Totuși, din Fig. 3 se vede că după deschiderea în februarie 2000 a negocierilor de aderare a României la Uniunea Europeană (UE) a urmat o perioadă în care leul a tins să se aprecieze, comparativ cu anii luați ca bază de comparație, atât în raport cu euro (mai accentuat după semnarea în aprilie 2005 a Tratatului de Aderare), cât și cu dolarul SUA. Aceasta a reflectat eforturile României de a îndeplini criteriile cerute de aderarea la NATO și la EU și de acordurile cu FMI, cu accent pe continuarea reformelor structurale, inclusiv liberalizarea totală a contului de capital în 2006, și pe implementarea unor politici monetare și fiscale relativ sănătoase. Pe fundalul unei faze ascendente a ciclului financiar global, aceste eforturi au dus la creșterea anticipațiilor investitorilor străini cu privire la perspectivele economice bune ale României, amplificând intrările mari de capitaluri care au dus chiar la aprecierea nominală semnificativă a leului de la 4,11 lei/euro în ianuarie 2004 până la 3,1 lei/euro în iulie 2007. După criza economică mondială din 2008, leul a tins să se deprecieze în raport cu euro și cu dolarul, reflectând o anumită corecție a aprecierii înregistrată în perioada anterioară.

Prin semnarea Tratatului de Aderare la UE, România s-a angajat să intre în zona euro, adică să renunțe la propria sa politică monetară și la leu. Pentru ca acest angajament să fie adus la îndeplinire cu beneficii pentru români, este necesar ca țara să crească nivelul de trai de la aproximativ 62,2 din media nivelului de trai al țărilor din zona euro, la cât este estimat pentru 2019, la un nivel similar la data aderării, și să-și schimbe atitudinile în favoarea unor inflații relativ mici, care în esență înseamnă generarea în societate a unei atitudini favorabile creșterii competitivității economice. Aceste două condiții nu au putut fi îndeplinite, astfel că o primă data anunțată pentru intrarea în zona euro în 2015 a fost ratată.

Și mai în adâncime, îndeplinirea celei de-a doua condiții menționate înseamnă o schimbare în structura preferințelor referitoare la obiective economice, sociale și politice. În prezent, această structură a preferințelor favorizează obiectivele privind creșterea economică și solidaritatea în raport cu obiectivele privind sustenabilitatea. Un raport mai echilibrat între aceste trei obiective depinde de factori sociali, culturali și politici, de libertatea individului față de stat (inclusiv libertatea față de redistribuire) și de soliditatea instituțiilor. Crearea unei atitudini remanente față de competitivitate și, implicit, față de inflație, similară țărilor celor mai performante din zona euro este principala provocare a vremurilor ce vin. Numai așa putem știi că nu vom regreta cedarea leului și a politicii monetare.

(Publicat în „După 30 de ani”, supliment al revistei România Literară/nr.9/8 noiembrie 2019)

Lucian Croitoru este consilier al guvernatorului BNR. Opiniile autorului nu implică poziția BNR

Donează lunar pentru susținerea proiectului G4Media

Donează suma dorită pentru susținerea proiectului G4Media

CONT LEI: RO89RZBR0000060019874867

Deschis la Raiffeisen Bank

7 comentarii